رئیس کل بانک مرکزی تصریح کرد: امکان پیش بینی پذیری اقتصاد با اجرای سیاست تثبیت اقتصادی/ روند کاهشی تورم ادامه دارد

منبع : بانک مرکزی جمهوری اسلامی ایران

امکان پیش بینی پذیری اقتصاد با اجرای سیاست تثبیت اقتصادی/ روند کاهشی تورم ادامه دارد

به گزارش روابط عمومی بانک مرکزی، دکتر فرزین در خصوص سیاست تثبیت اقتصادی عنوان کرد: سیاست ها و اقدامات طراحی شده توسط دولت و بانک مرکزی طی دوره بی ثباتی اقتصادی(رکود، تورم، بیکاری، بحران بدهی و ...) در راستای بازگرداندن ثبات به اقتصاد است و با توجه به اینکه امسال توسط مقام معظم رهبری سال کنترل تورم و رشد تولید نامگذاری شده است بایستی براساس نظریه و تئوری برنامه های ثبات اقتصادی را اجرا کنیم.

مداخله فعال در تثبیت نرخ ارز در جهت محدود نمودن نوسانات

رئیس شورای پول و اعتبار یکی از مهمترین عوامل تورم را بی ثباتی نرخ ارز دانست و اظهار داشت: تجربه بسیاری از کشورها در ثبات اقتصادی از طریق مداخله در تثبیت نرخ ارز نشان می دهد که سیاستگذار با مداخله فعال در تثبیت نرخ ارز در جهت محدود نمودن نوسانات باید به دنبال تبیث اقتصادی باشد. ضریب تغییرات بالا در نرخ ارز یکی از معضلات در اقتصاد کشور است و به همین دلیل سیاست تثبیت اقتصادی از اهمیتی بالا برخوردار است.

رئیس کل بانک مرکزی مشخصه های بازار غیررسمی ارز را شامل تقاضای ارز، قاچاق وارداتی، فرار سرمایه برشمرد و افزود: این عوامل باعث تقاضای ارز برای پوشش زیان های(کاهش قدرت خرید) احتمالی ناشی از نااطمینانی های آینده، عدم کنترل و نظارت نهاد تنظیم گر است.

وی دیگر مشخصه های این بازار را درجه بالای ریسک فعالیت برشمرد و افزود: فعالان این بازار عمدتا درگیر فعالیتهای غیرقانونی و جرایم سازمان یافته هستند. همچنین دسترسی محدود به اطلاعات به مانند بازارهای رسمی در این بازار وجود ندارد و بازیگران این بازار تصمیمات خود را بر اساس اطلاعات ناقص اتخاذ می کنند. همچنین کم عمق بودن بازار باعث می شود عرضه کنندگان و متقاضیان این بازار نسبت به بازار رسمی بسیار محدود باشند.

دکتر فرزین تصریح کرد: حساسیت پایین نسبت به متغیرهای بنیانی بازار ارز(وضعیت منابع و مصارف ارزی کشور)، حساسیت بالای نرخ نسبت به اخبار تحولات سیاسی و بین المللی مرتبط با کشور، بستر مناسب برای فعالیت های سفته بازانه و معاملات فردایی از دیگر ویژگی های این بازار است که عمدتا به دنبال بی ثباتی در اقتصاد کشور است.

رئیس کل بانک مرکزی با انتقاد از اثرگذاری فضای مجازی در اعلام نرخ ارز غیر رسمی عنوان کرد: استفاده از بسترهای شبکه های اجتماعی مجازی در راستای تعیین قیمت غیرواقعی ارز برای بخش اقتصادی و سیاستگذار قابل قبول نیست و نباید اجازه دهیم فضای مجازی و چند کانال خارج از کشور اقتصاد کشور را تحت تاثیر قرار دهد.

وی در ادامه با اشاره به منابع عرضه ارز در بازار غیررسمی گفت: منابع اصلی عرضه ارز این بازار نیز شامل صادرکنندگان کالاهای قاچاق، صادرکنندگان کالاها و خدمات متخلف از ایفای به موقع تعهدات ارزی هستند.

ضریب تغییرات در بازار غیررسمی ارز بسیار بالاست

فرزین گفت: برخی به بازار غیررسمی به غلط بازار آزاد می گویند در حالی که هیچ بازاری بدون مقررات، تنظیم گری و شفافیت، نهاد بازار تلقی نمی شود. بازار ارز آزاد دنیا فارکس است که پر از مقررات است و هیچکس نمیتواند پول قاچاق در آن معامله کند اینطور نیست که شناسایی صورت نگیرد و معلوم نباشد چه پولهایی با چه نشانی و توسط چه طرفینی معامله میشود.

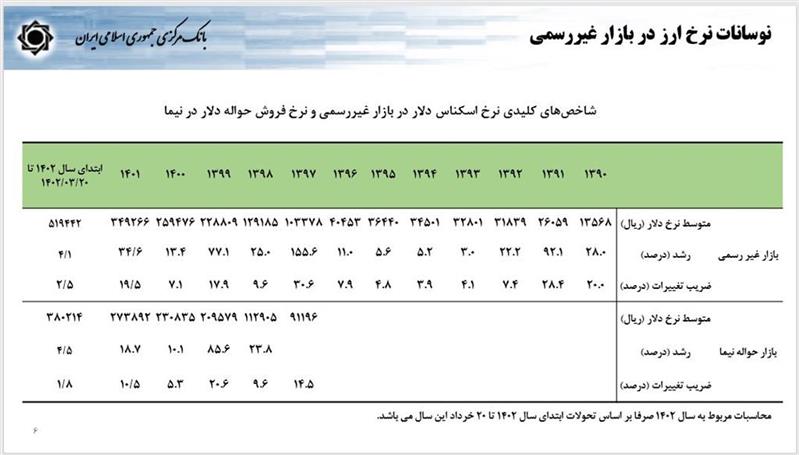

فرزین با اشاره به شاخصهای کلیدی در بازار غیررسمی از سال ۹۰ تاکنون تصریح کرد: ضریب تغییرات بسیار بالاست و به عنوان نمونه در سال ۹۷ حدود ۳۰ درصد و در سال ۱۴۰۱ حدود ۱۹.۵ درصد تغییر کرد و سال ۹۱ هم ۲۸.۴ درصد شد در حالیکه با اجرای سیاست تثبیت در طی چند ماه اخیر میزان تغییرات نرخ ارز در بازار غیررسمی در سه ماهه نخست سال 1402 به شدت کاهش و برابر 2.5 درصد شده است. با توجه به این مسائل، سیاست تثبیت حائز اهمیت است چرا که هیچ ثباتی در این نرخ وجود ندارد.

.JPG)

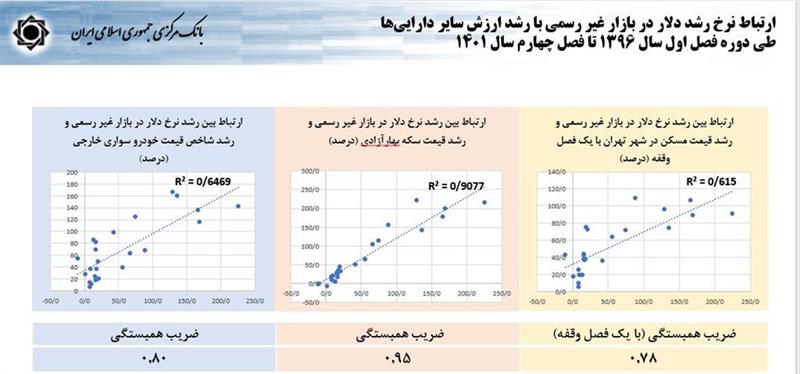

رئیس کل بانک مرکزی با شاره به رابطه سایر بازار ها با نرخ دلار تاکید کرد: نرخ دلار در بازار غیررسمی و سکه دارای ضریب همبستگی ۹5 درصد، با مسکن شهر تهران 78 درصد و با خودروهای خارجی 80درصد است؛ بنابراین رابطه عمیقی بین بازار دارایی و دلار در این بازارها وجود دارد.

رئیس شورای پول و اعتبار با اشاره به تاثیر نوسانات نرخ ارز در بازار غیررسمی تاکید کرد: این موضوع سبب ایجاد انتظارات تورمی شده و از سویی بالا بودن نرخ تورم و پایین بودن اعتماد فعالان اقتصادی و مردم به سیاست های اعلامی لزوم حرکت به سمت سیاست های تثبیت اقتصادی را الزامی می کند. القای دلهره و ترس از آینده به روال عادی تبدیل شده و عملکرد شاخصها هم به بی اعتمادی دامن زده است، در نتیجه تثبیت اقتصادی و سپس اجرای سیاست اصلاحی ضروری است. همچنین تقویت حکمرانی و اعتباربخشی به سیاستهای پولی و ارزی و اعتباری لازم است که باید برای تحقق تثبیت عملیاتی شود.

دکتر فرزین با اشاره به وضعیت نامطلوب تشکیل سرمایه ناخالص و تولید گفت: در یک دهه گذشته و متاثر از تحریم های ظالمانه، تشکیل سرمایه و تولید ناخالص داخلی کشور با رشدهای پایین و بعضا منفی روبرو بوده است. نااطمینانی های رخ داده متاثر از فضای بی ثابت اقتصاد کشور نقشی مهم در کاهش سرمایه گذاری و تولید و همچنین ترغیب فعالان اقتصادی به فعالیت های سفته بازی داشته است. متوسط نرخ رشد سالانه تشکيل سرمايه ثابت ناخالص کل، ماشينآلات و ساختمان طی دوره 1391 تا 1400 بهترتيب معادل 6.9- ، 9.1- و 5.2- درصد بوده است. البته خوشبختانه در 9 ماهه سال 1401 میزان سرمایه گذاری یا همان تشکیل سرمایه ثابت ناخالص با رشد 7.7 درصدی رکورد این شاخص را در طول یکسال اخیر زده است و میزان رشد اقتصادی در 9 اهه سال 1401 معادل با 3.7 درذصد شده است که فاصله قابل توجهی با متوسط 0.8 درصدی این شاخص در طول یک دهه اخیر دارد.

.JPG)

تشریح اقدامات انجام شده برای ثبات بخشی بازار ارز

دکتر فرزین یکی از اقدامات انجام شده در راستای ثبات بخشی بازار را تامین ارز مورد نیاز جهت واردات کالاهای اساسی در بستر سامانه نیما با نرخ 28500 تومان به ازای هر دلار آمریکا بر شمرد و گفت: برخی این موضوع را با ارز 4200 مقایسه می کنند در حالیکه در آن دوره بانک مرکزی ارز را با قیمت بسیار بالاتری خریداری کرده و به نرخ 4200 به فروش می رساند اما در حال حاضر این موضوع وجود ندارد و نرخ خریداری شده ارز برای تامین کالاهای اساسی کمتر از 28500 تومان می باشد و لذا این برنامه اصلا منجر به افزایش پایه پولی از محل خالص دارایی های خارجی نمی شود.

.JPG)

وی راهاندازی مرکز مبادله ارز و طلای ایران را از دیگر برنامه های ثبیت نرخ ارز عنوان کرد و گفت: این مرکز با هدف ایجاد مرجعیت برای نرخ ارز از کانال بازار رسمی ارز، عرضه منابع ارزی حاصل از صادرات شرکتهای صنایع پتروشیمی، مس، معادن، فولاد، پالایش نفت، قیر و سایر صادرکنندگان در تالار حواله ارزی به واردکنندگان کالاهای غیر اساسی، پاسخگویی به همه نیازهای واقعی ارزی سرفصلهای خدماتی و افراد با رویکرد تسهیل مقررات، تغییر رویکرد نظارت بر منابع و مصارف ارزی کشور از حالت نظارت پسین به نظارت پیشین زاه اندازی شده است و نقش مهمی در اجرای سیاست تثبیت نرخ ارز ایفا خواهد کرد.

رئیس کل بانک مرکزی اصلاح دستورالعمل اجرایی فروش اسکناس ارز در سرفصل تأمین نیازهای ضروری از طریق واریز به حساب ارزی بانکی و همکاری و هماهنگی با وزارتخانههای صنعت، معدن و تجارت، وزارت جهاد کشاورزی، وزارت بهداشت، درمان و آموزش پزشکی به جهت سازگاری بین نقشه ارزی و تجاری کشور در قالب کمیته های ماده 2 و 3 مصوبات چهاردهمین جلسه شورایعالی هماهنگی اقتصادی را از دیگر اقدامات انجام شده در راستای تثبیت نرخ ارز عنوان کرد.

منابع ارزی بلوکه شده بیش از 100 میلیارد دلار است

دکتر فرزین از دیگر اقدامات انجام شده در راستای تثبیت نرخ ارز به مداخله حاشیهای در بازار ارز و طلا از طریق فروش ارز به اشخاص (منوط به سپردهگذاری ارزی نزد بانکها) و عرضه سکه در بورس کالا، کاهش مدت زمان بازگشت ارز صادراتی از ۱۲۵ روز به ۸۰ روز، تمرکز خرید ارز اسکناس و رفع تعهد صادراتی در بانک ملی، فروش ارز برای تأمین نیازهای ضروری (سرفصل ۵۶) از طریق واریز به حساب ارزی نزد بانکها، تخصیص به روز و به هنگام کالاهای اساسی، دارو و تجهیزات پزشکی، تسهیل واردات طلا به کشور و حذف شرط الزام به گشایش اعتبار اسنادی برای واردات طلا،ارائه ارز مسافرتی به مسافرین بعد از گیت فرودگاه، جلوگیری از ایجاد درخواستهای غیرواقعی ارز برای واردات در قالب مسدودسازی معادل ریالی مبلغ ارز در حساب متقاضی نزد بانکها، تقویت عرضه ارز از طریق بهرهگیری از ظرفیتهای کشورهای دوست و همسایگان نظیر چین و امارات از طریق دریافت خط اعتباری ارزی، اتصال سامانههای پیامرسان ملی بانکهای ایران و روسیه، گسترش تعاملات تجاری در بستر استفاده از ظرفیت های اتحادیه پایاپای آسیایی (ACU) اشاره کرد.

دخالت دولت در بازار ارز امری مرسوم در دنیاست

رئیس شورای پول و اعتبار اقدامات آتی در حوزه ارز را شامل اصلاح سیاست های خرید و فروش ارز، توسعه مرکز مبادله ارز و طلای ایران ، ارتقای نظارت عملیاتی بر فعالیت تراستیها و مدیریت فعال بانک مرکزی در این زمینه، تقویت و توسعه تعاملات و مذاکره با کشورهای همسایه و شرکای تجاری برای استفاده از ظرفیت آنها در تسهیل تأمین مالی مبادلات فیمابین برشمرد.

وی در ادامه با اشاره به اقداماتی که بانک مرکزی انجام داده و در آینده میخواهد انجام دهد، گفت: طی سال 1389 تا ۱۴۰۱ میزان مداخله بانک مرکزی به نرخ بازار در بازار غیر رسمی بالغ بر ۵۷ میلیارد دلار بوده است که از این رقم بیش از ۱۴ میلیارد و ۶۰۰ میلیون دلار مربوط به اسکناس و ۴۲ و نیم میلیارد دلار مربوط به حواله بوده است.

.JPG)

فرزین در پاسخ به انتقاد برخی نسبت به اینکه چرا بانک مرکزی دلار می فروشد، توضیح داد: بانک مرکزی باید بخشی از ارزی که دولت به او میدهد را بفروشد و نمیتواند همه را ذخیره کنند چرا که در غیر این صورت منجر به افزایش قابل توجه پایه پولی می شود.

او در ادامه درباره رویکردهای ارزی کشورها یاد آور شد: ۱۳ درصد از نظام های ارزی ۱۹۰ کشور دنیا در ۲۰۲۱ یک نرخ سخت را برای ارز در نظر گرفتند (peg) و ۴۷ درصد از نظام های ارزی نظام نرخ ارز تاحدی انعطاف پذیر (soft peg) داشتهاند.

فرزین تاکید کرد: تعداد نظام های شناور کمتر است. دخالت در بازار ارز و تلاش برای تثبیت نرخ ارز امری بسیار مرسوم در بانکهای مرکزی دنیا است و منحصر به کشور ما نیست.

او در پاسخ به کسانی که روی نرخ شناور تاکید میکنند اظهار کرد: باید به تجربه سایر کشورها نگاه کنند و ببینند کدام کشورها از نرخ شناور استفاده میکنند. اکثر کشورها دخالت و تثبیت می کنند و اگر این کار صورت نگیرد اعتماد شکل نخواهد گرفت.

رئیس کل بانک مرکزی یادآور شد: از سال 1397 تا ۱۴۰۱ بین ۶ تا ۸ نرخ ارز مختلف داشته ایم و هم اکنون فقط سه نرخ شامل نرخ حواله کالاهای اساسی، اسکناس ای تی اس (مرکز مبادله ارز و طلا) و حواله ای تی اس داریم و توانستهایم تعداد نرخ ها را کاهش دهیم، البته عموماً این تعداد بالای نرخ ها به موضوع تحریم و مشکلات ارزی بر می گردد.

شوک های ارزی عامل اصلی تورم در دهه ۹۰

دکتر فرزین با اشاره به آثار بی ثباتی در اقتصاد گفت: در شرایط بی ثباتی اقتصاد کلان، ریسک و نااطمینانی فعالیت های اقتصادی افزایش می یابد که این امر به صورت یک چرخه معیوب موجب تضعیف سمت عرضه اقتصاد و تشدید بی ثباتی می شود و از اینرو ایجاد محیطی باثبات و پیش بینی پذیر یکی از مهمترین محورهای تقویت سمت عرضه اقتصاد کشور در شرایط کنونی محسوب می شود.

وی افزود: تثبیت سطح عمومی قیمتها و به تبع آن برقراری تثبیت نسبی در اقتصاد مستلزم آن است که چرخه مذکور با اقدامات و سياستهاي مقتضی به نحو مناسبي که غالباً معطوف به نوسانات نامطلوب نرخ ارز اسمي است، مديريت گردد.

رئیس کل بانک مرکزی با مروری بر عملکرد اقتصاد ایران گفت: عامل اصلی تورم در دهه ۹۰ در ابتدا ناشی از شوک ارزی بوده است، این شوک باعث ایجاد هراس و ترس در بازارها شده و این هراس به فرار سرمایه انجامیده است.

وی ادامه داد: افزایش نرخ ارز باعث افزایش ارزش دارایی ها و افزایش تقاضای پول میشود و این عامل به افزایش عرضه پول منجر میشود که در نهایت به تورم می انجامد. او در این زمینه توضیح داد که وقتی افزایش تقاضای پول بوجود میآید، سیاستگذار ناچار به افزایش عرضه پول می شود که به تورم منجر میشود.

فرزین تاکید کرد: تورم دوباره به هراس و ترس در بازارها و تشدید افزایش نرخ ارز منجر میشود و این چرخه باطل ادامه پیدا میکند. رئیس کل بانک مرکزی تاکید کرد که باید این چرخه شکسته شود.

.JPG)

محور دوم کنترل نقدینگی است؛ اگر نقدینگی کنترل شود که هم با سیاست پولی و هم سیاست مالی کنترل می شود، پس از یک دوره زمانی این موضوع دوباره خود باعث افزایش نرخ ارز می شود.

محور سوم که بسیار مهم است به تقویت نظام تنظیم گری در بازارهای مالی (پولی ارزی و اعتباری) برمیگردد.

دکتر فرزین با اشاره به اینکه مبادلات تجاری کشور به بیش از 200 میلیارد دلار می رسد گفت: به طور تاریخی کشور ایران دارای تراز پرداخت مثبت بوده است و ارقام مبادلات تجاری کشور رقم قابل ملاحظه ای در اقتصاد دنیا به شمار می رود. رقم تراز حساب جاری کشور در سال گذشته بیش از 15 میلیارد دلار بوده است و تنها در سال های 98 و 99 این تراز منفی بوده است.

رئیس کل بانک مکرزی با انتقاد از برخی افراد که با اشاره به اراقام تراز تجاری موضوع فرار سرمایه را با ارقام بالا مطرح می کنند افزود: تمام ارقام خروج سرمایه از کشور مرتبط با فرار سرمایه نیست و بخشی مربوط به سرمایه گذاری و سپرده گذاری ارزی در سایر کشورهاست ولی در اصل منابع متعلق به کشورمان می باشد.

.JPG)

کاهش تورم نقطه به نقطه در اردیبهشت ماه

فرزین با بیان اینکه در بخش تورم اقدامات موثر خوبی انجام دادهایم اظهار کرد: تورم نقطه به نقطه در شاخص تورم مصرف کننده (CPI) از ۶۲.۴ درصد فروردین به کانال ۵۰ درصد در اردیبهشت رسید و در خرداد ماه ریزش قابل توجهی در این شاخص خواهیم داشت به نحوی که هدفگذاری ما در خصوص تورم نقطه به نقطه تا پایان امسال ورود به کانال 30 درصدی خواهد بود.

.JPG)

روند کاهشی رشد شاخص قیمت تولید کننده (12 ماهه) از 56.4 درصد در فروردین 1401 به 36.6 درصد در اردیبهشت 1402، گویای آن است که فشار افزایش قیمتهای ناشی از فشار هزینه تولید و سهم آن در افزایش شاخص قیمت مصرف کننده به واسطه سیاستهای حمایتی بانک مرکزی بویژه در زمینه مدیریت ارزی کشور از طریق تثبیت نرخ ارز کالاهای اساسی و توسعه فعالیت مرکز مبادله ارز تعدیل شده است.

.JPG)

فرزین تاکید کرد که قطعا شرایط اقتصادی امسال بهبود خواهد داشت و پیگیر سیاستهای تثبیتی و کنترل نرخ رشد نقدینگی و تورم هستیم.

کنترل نقدینگی با هدف کنترل تورم

رییس کل بانک مرکزی با اشاره به سیاستهای پولی اظهار کرد: کنترل نقدینگی را به طور جدی دنبال میکنیم و هدف ما رسیدن به سطح رشد نقدینگی 25 درصدی است و چاره ای جز سیاست انقباضی هم نداریم. در این راستا افزایش نرخ سود و افزایش نرخ سپرده قانونی و همچنین نظارت و کنترل ترازنامه بانکها را در دستور کار قرار دادیم. خوشبختانه در دو ماه نخست امسال هم در مدیریت کنترل نقدینگی توفیق خوبی داشته ایم و توانسته ایم کاملا هدفگذاری تعیین شده 2.1 درصدی این بازه زمانی را نسبت به انتهای سال گذشته محقق کنیم و الین کنترل به صورت مستمر از سوی بانک مرکزی انجام می شود.

.JPG)

وی افزود: کاهش ضریب فزاینده نقدینگی می تواند به آرامش بازار کمک کند.

.JPG)

دکتر فرزین اقدامات آتی در حوزه پولی و بانکی را نیز چنین برشمرد: پیگیری برنامه پولی سال 1402، مدیریت رشد نقدینگی از طریق کنترل رشد ترازنامه بانکها و خلق پول بانکی، استفاده موثر از ابزارهای سیاست پولی با هدف رشد تولید و هدایت نقدینگی به سوی فعالیت های مولد، قرار دادن بانکها و موسسات اعتباری غیربانکی ناسالم و غیر قابل بازسازی در فرآیند حل و فصل و کنترل اضافه برداشت بانکها، جلوگیری و پایش رشد نقدینگی به تفکیک بانکها و برقراری تعادل تجهیز و تخصیص منابع بانکی را با جدیت دنبال می کنیم تا در راستای تثبیت اقتصادی گام برداریم.

دکتر فرزین در پایان با اشاره به مشکل ساختاری اقتصاد ایران در خصوص تامین مالی کلان از طریق سیستم بانکی اظهار داشت: تامین مالی کلان باید از طریق بازار سرمایه و تامین مالی خرد از طریق بازار پول انجام شود ولی متاسفانه بار تامین مالی کلان نیز بر دوش نظام بانکی است که منجر به کاهش توان در تامین مالی خرد توسط شبکه بانکی می شود. برنامه بانک مرکزی در سال جاری توسعه تامین مالی خرد و قرض الحسنه از طریق شبکه بانکی است.